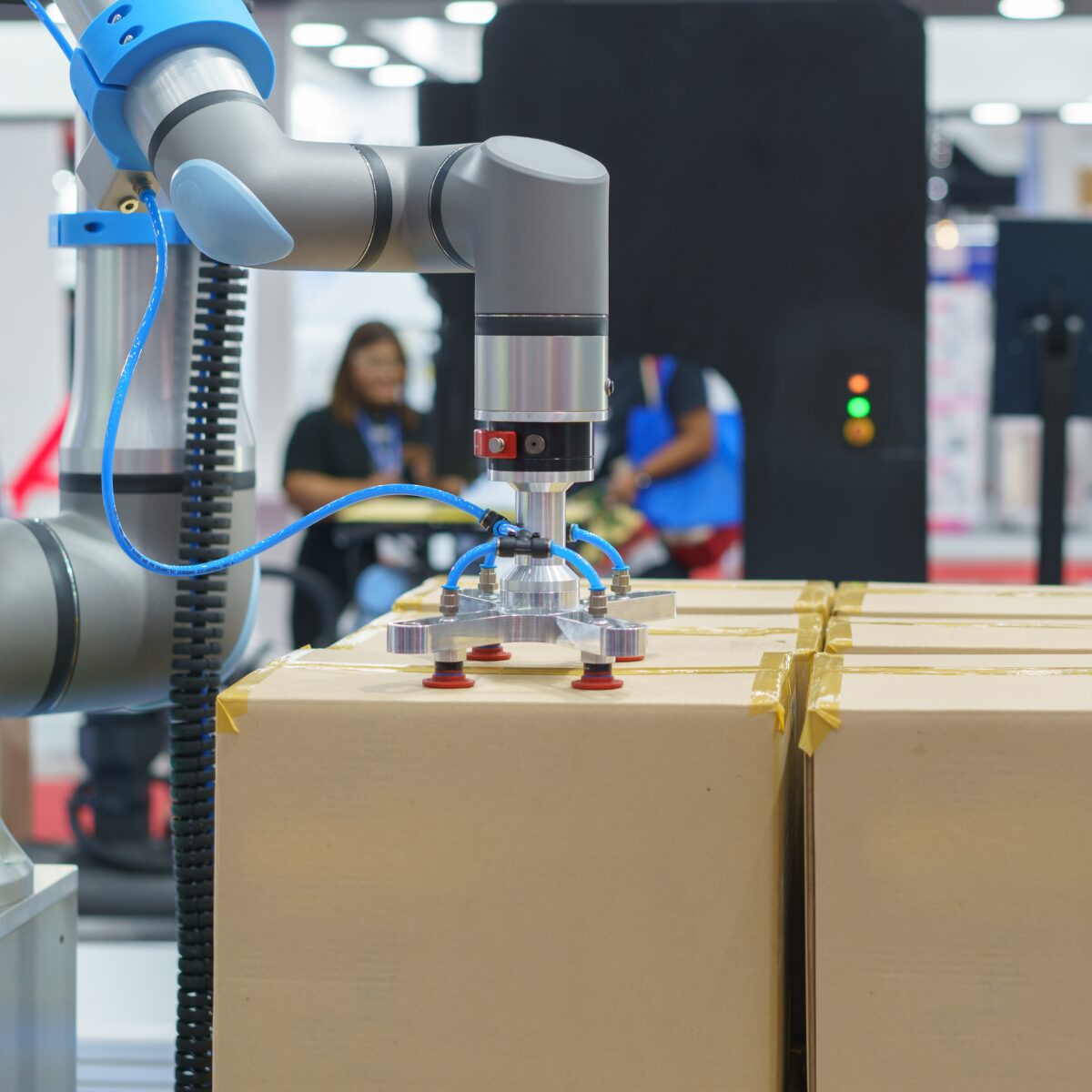

Le financement des équipements logistiques a évolué de manière significative ces dernières années, offrant aux entreprises un large éventail de choix pour acquérir, maintenir et renouveler leurs chariots, machines et autres robots. Cet article se propose d’explorer les différentes méthodes de financement ainsi que les acteurs qui leur sont liés. Ce dernier a été écrit avec la participation de Fabien Crépé-Barbare, Development Manager de CHG MERIDIAN, un des leaders mondiaux indépendant en gestion et financement des actifs technologiques.

De nouveaux acteurs

Les secteurs de la logistique et de l’industrie voient chaque jour l’émergence de projets toujours plus ambitieux et complexes. Le développement des technologies intralogistiques allant de pair avec cet essor, le moindre investissement pour optimiser les process et améliorer la productivité d’un entrepôt nécessite des fonds propres, importants. Les entreprises se tournent alors naturellement vers des financeurs externes :

Banques

Les banques sont les acteurs financiers conventionnels que les entreprises contactent généralement en premier pour financer leur projet, afin d’acheter à crédit les équipements nécessaires. Cependant, ces organismes souhaitent rarement prendre le risque de financer des équipements très lourds, pour lesquels ils n’ont aucune expertise technique. Ils préfèrent se tenir à des produits financiers plus traditionnels. Ainsi, le plus souvent, seuls des projets à grande échelle (par exemple, incluant un volet immobilier) ont une chance d’être retenus.

Captives de fournisseurs

Les captives sont des filiales d’équipements fournissant des solutions de financement qui ont pour mission de supporter leurs ventes. Elles permettent de trouver des perspectives afin de financer l’achat de leurs propres solutions ou de transformer un contrat de vente en contrat de location.

Entreprises de financement indépendantes

Les entreprises de financement indépendantes sont des sociétés spécialisées dans le financement de projets pour des secteurs spécifiques sur lesquels elles possèdent une certaine expertise. Elles bénéficient d’une grande flexibilité qui provient d’abord de leur indépendance vis-à-vis des organismes bancaires, permettant de financer des projets jugés trop risqués par les banques, grâce à une analyse préalable par leurs experts financiers. Cette flexibilité provient également de leur indépendance vis-à-vis des équipementiers, qui assure l’absence de conflit d’intérêt lors du choix ou du changement de solutions technologiques. Ainsi, elles proposent un accompagnement personnalisé afin de trouver la solution la plus intéressante pour répondre spécifiquement aux besoins.

Des solutions de paiement à l'utilisation

Au-delà de la dette bancaire classique, il existe donc des solutions de financement plus en phase avec les besoins actuels des entreprises industrielles et logistiques. Ces solutions « de paiement à l’utilisation » existent sous différentes formes :

- La solution la plus conventionnelle est la location financière. Cette dernière repose sur la souscription d’un contrat de location pour des équipements financés par un tiers, dont les mensualités et les durées sont dimensionnées en fonction des besoins opérationnels l’entreprise.

- L'option du crédit-bail permet quant à elle d'acheter le matériel loué au-delà d'une certaine durée d'utilisation.

- Enfin, il est également possible de recourir à des solutions de Sale and Lease-back. Il s'agit pour l'utilisateur de revendre tout ou une partie de ses actifs industriels à un loueur spécialisé, pour en devenir locataire. L'entreprise y gagne donc un apport significatif de trésorerie.

Pourquoi devenir locataire ?

La location est une solution de financement qui séduit toujours plus de professionnels pour développer leur activité. Même si elle s’accompagne d’une certaine perte de contrôle en raison de la nécessite d’impliquer un loueur ou créancier, celle-ci présente néanmoins plusieurs avantages :

Possibilité d’atteindre le ROI d’un projet immédiatement

Préservation de la trésorerie grâce au lissage de la charge, sans apport initial

Intégration des services associés dans le loyer (maintenance)

Préservation de la capacité d’emprunt et possible intérêt fiscal : les CAPEX deviennent OPEX et n’apparaissent plus dans le bilan de l’entreprise (selon les standards comptables et financiers)

Flexibilité et adaptabilité :

- La flotte d’équipements est modulable et évolutive pour aligner les ressources avec les besoins et le développement de l’activité

- Les durées d’usage sont adaptées aux cycles de l’entreprise et peuvent être étendues si nécessaire

Dimensions RSE : engagement dans l’économie circulaire par la revente sur le marché de seconde main des matériels en fin de contrat

En conclusion

Les professionnels souhaitant mener un projet logistique ou industriel disposent aujourd’hui de nombreuses solutions de financement à l’utilisation. En effet, ces dernières touchent un large panel de technologies et sont présentes dans l’ensemble des secteurs industriels. Il reste néanmoins des limites à leur application, essentiellement en raison de la complexité extrême de certains équipements industriels et de leur difficile réutilisation dans un contexte différent (autre bâtiment, autre process autre flux).

Pour ce type d’équipement non-standard, il est cependant possible de mener une étude plus détaillée pour définir la solution la plus adaptée. Face à cette offre de financement toujours plus complète, une analyse préalable du projet auprès d’acteurs spécialisés se révèle souvent pertinente pour identifier les solutions construire un business plan et adopter la meilleure option.